Начиная с 1 квартала 2013 года произошло изменение форм отчетности по персонифицированному учету, сообщает ГУ-Отделение ПФР по г. Москве и Московской области

В соответствии с изменениями, внесенными Федеральным законом от 03.12.2012 № 243-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам обязательного пенсионного страхования» в Федеральный закон от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», на индивидуальном лицевом счете застрахованного лица с 2013 года должны учитываться периоды работы, дающей право на досрочное назначение трудовой пенсии по старости в соответствии с подпунктами 1-18 пункта 1 статьи 27 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации», за которые уплачены страховые взносы в соответствии с дополнительными тарифами, предусмотренными статьей 33.2 Федерального закона 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

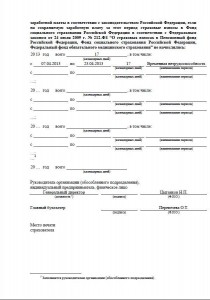

С целью реализации указанных положений принято постановление Правления Пенсионного фонда РФ от 28.01.2013 № 17п, которым утверждены новые формы отчетности по персонифицированному учету (форма СЗВ-6-4, АДВ-6-5).

Новые формы документов персонифицированного учета должны представляться страхователями за отчетные периоды, начиная с 1 квартала 2013г.

Таким образом, при представлении отчетности за отчетные периоды с 2013 года страхователь представляет следующие документы:

- РСВ-1 – расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд РФ, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам

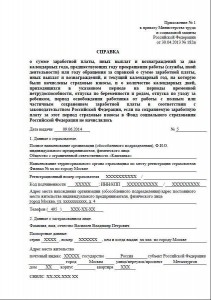

- форма СЗВ-6-4 — «Сведения о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица»

- форма АДВ-6-5 — «Опись документов сведений о сумме выплат и иных вознаграждений, о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованного лица», сопровождает пачки документов формы СЗВ-6-4

- форма АДВ-6-2 — опись сведений, передаваемых страхователем в ПФР, сопровождает отчетность страхователя за отчетный период

Годовая отчетность о выплатах и иных вознаграждениях, начисляемых плательщиками страховых взносов – страхователями в пользу физических лиц по формам СЗВ-6-3 за отчетные периоды, начиная с 2013 года, не представляется.

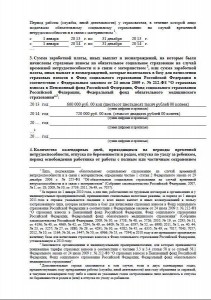

Базовый тариф страхового взноса в 2013 году составляет 22 %.

Категории плательщиков, имеющие право на применение пониженных тарифов, установлены статьей 58 и 58.1 Федерального закона 212-ФЗ.

Для 2013 г. предельная база для начисления страховых взносов составляет 568 тыс. руб.

Сумма страховых взносов на страховую и накопительную части трудовой пенсии в формах СЗВ 6-4 указывается в размере суммы, начисленной с базы для начисления страховых взносов, но не более чем с предельно облагаемой.

Суммы страховых взносов, начисленные и уплаченные страхователем с сумм, превышающих 568 тыс. руб. (по тарифу 10 %) являются солидарной частью тарифа страховых взносов и не указываются в сведениях СЗВ-6-4.

Суммы выплат и иных вознаграждений, превышающую предельную базу для начисления страховых взносов (с которых страхователем начислены и уплачены страховые взносы по тарифу 10%) указываются в соответствующей графе в сведениях СЗВ-6-4.

Плательщики страховых взносов, относящиеся к категориям, применяющим пониженный тариф, и не производящие начисление страховых взносов с сумм, превышающих предельную базу для начисления страховых взносов (соответствии со ст.58.2 Федерального закона от 20.07.2009 г. № 212) не указывают в форме СЗВ-6-4 суммы выплат и иных вознаграждений, превышающих предельную базу для начисления страховых взносов.

Для данных категорий в разделе «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица» формы СЗВ-6-4 не заполняется последняя колонка «входящих в базу для начисления страховых взносов, превышающую предельную».

С 2013 г. для застрахованных лиц, занятых на работах, указанных в подпункте 1-18 пункта 1 статьи 27 Федерального закона от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской Федерации» коды особых условий труда и (или) основания для досрочного назначения трудовой пенсии указываются страхователем только в случае начисления (уплаты) страховых взносов по дополнительному тарифу.

В случае отсутствия начисления (уплаты) страховых взносов по дополнительному тарифу коды особых условий труда и (или) основания для досрочного назначения трудовой пенсии в форме СЗВ-6-4 не указываются.

В форме СЗВ-6-4 нет данных о суммах начисленных и уплаченных страховых взносов по дополнительным тарифам по каждому застрахованному лицу, т.к. этот показатель отсутствует в законодательстве о персонифицированном учете (статья 6 Федерального закона № 27-ФЗ). Кроме этого, суммы страховых взносов по дополнительным тарифам не учитываются при формировании расчетного пенсионного капитала.

Порядок представления корректирующих (отменяющих) форм документов персонифицированного учета в том числе при восстановлении бухгалтерского учета остается без изменений.

При необходимости корректировки сведений за предыдущие отчетные периоды 2010 – 2012 годы страхователь в ходе очередной отчетной кампании одновременно с текущей отчетностью представляет пачки корректирующих сведений по формам СЗВ-6-1 или СЗВ-6-2 в сопровождении описи АДВ-6-3.

Представляемый страхователем комплект документов в случае корректировки сведений за предыдущие отчетные периоды должен включать:

- пачки исходных сведений по форме СЗВ-6-4 (в сопровождении Описей АДВ-6-5) за текущий отчетный период по организации в целом

- пачки корректирующих сведений за периоды, в которых выявлены ошибки, по формам СЗВ-6-1 или СЗВ-6-2 (в сопровождении описи АДВ-6-3). В корректирующих сведениях указывается уточненная (увеличенная или уменьшенная) сумма страховых взносов. Информация, содержащаяся в корректирующих сведениях, полностью заменяет информацию исходных сведений. Корректирующие (отменяющие) сведения должны содержать код категории застрахованного лица, указанный в исходных сведениях

- форму АДВ-6-2 (опись) за очередной отчетный период, которая должна содержать данные в целом по страхователю и сопровождать пачки сведений за текущий отчетный период, и корректирующих (отменяющих) сведений за предыдущие расчетные периоды

При необходимости корректировки сведений о выплатах и иных вознаграждениях, начисляемых плательщиками страховых взносов – страхователями в пользу физических лиц по формам СЗВ-6-3 за 2011-2012 годы страхователь представляет комплект документов, включающий пачки корректирующих форм СЗВ-6-3 в сопровождении описи АДВ-6-4.