На направленное электронно подтверждение основного вида экономической деятельности (ОВЭД) в 2025 году ответ поступит в интервале 14 дней с даты отправки.

Большинство юридических лиц у которых есть сотрудники обязаны в 2025 году сформировать и сдать отчет на подтверждение основного вида экономической деятельности.

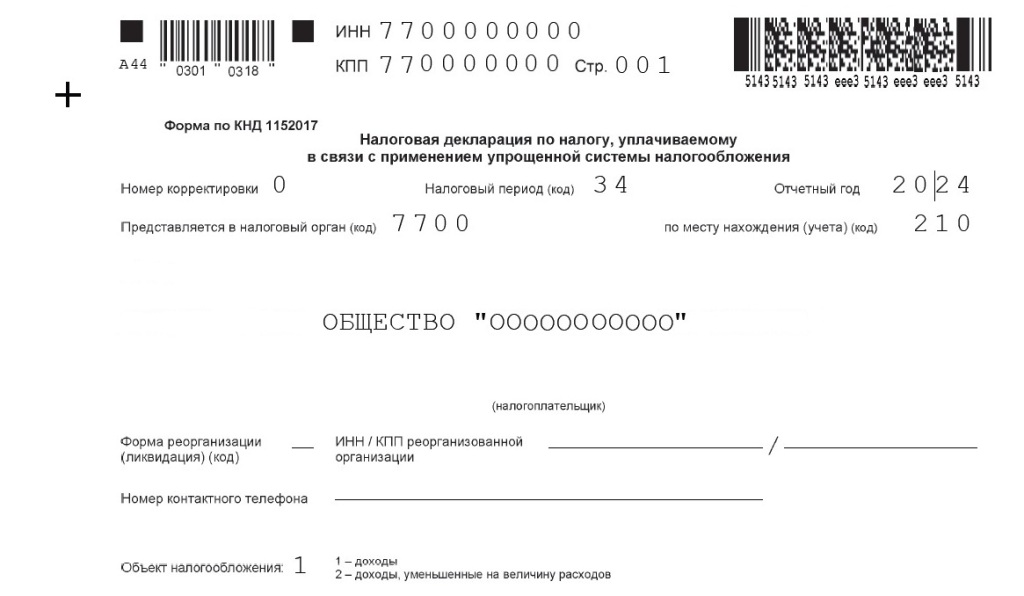

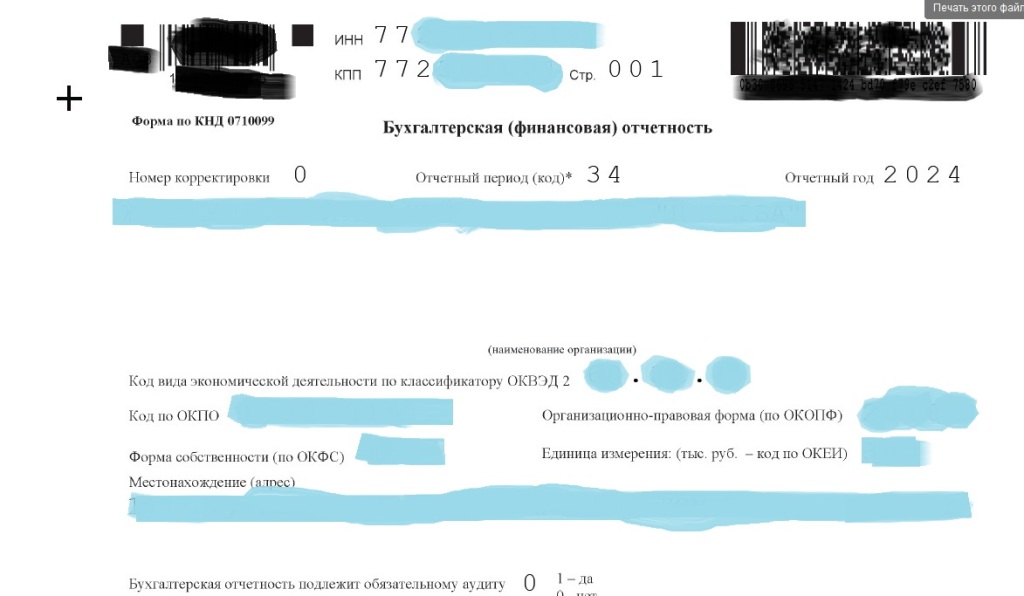

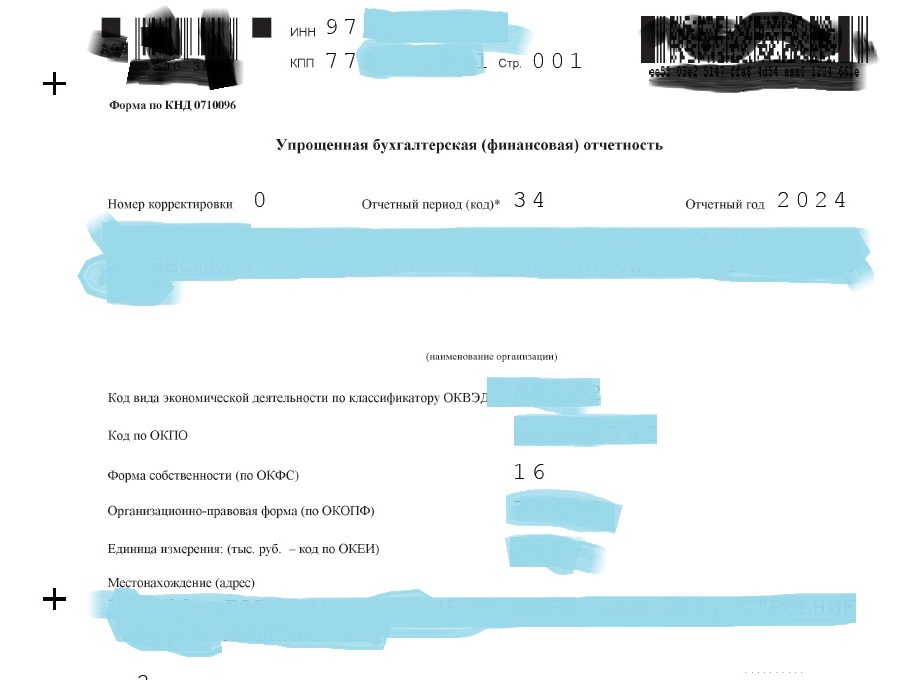

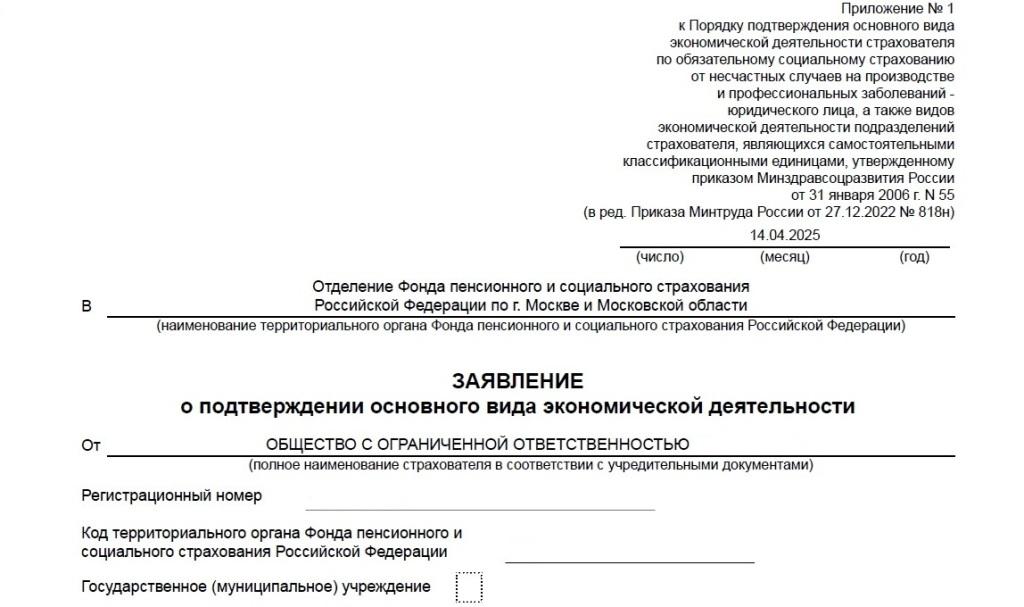

В перечень документов, как правило, входящих в отчет подтверждения ОВЭД входит заявление о подтверждении основного вида экономической деятельности, справка-подтверждение основного вида экономической деятельности и копия пояснительной записки к бухгалтерскому балансу за 2024 год.

При сдаче в электронном виде заявления на подтверждение ОВЭД ответные документы из СФР окажутся в перечне прикрепленных к отправленному отчету в диапазоне двух недель.

При не поступлении ответа необходимо обратиться в Социальный фонд (Фонд пенсионного и социального страхования РФ).

Своевременный бухгалтерский учет, а также подготовленный комплект документов для подтверждения ОВЭД и класс профессионального риска на предприятии будет соответствовать «Правилам отнесения видов экономической деятельности к классу профессионального риска» согласно постановлению Правительства РФ от 01.12.2005 № 713.

Опытный бухгалтер безукоризненно заполнит отчетность в СФР, ФНС и остальные контролирующие организации и безусловно избавит от необходимости повторной отправки отчетов после выявления ошибок.